近日,电池网梳理国内动力电池装机量排名前15的8家上市公司(宁德时代、比亚迪、欣旺达、亿纬锂能、国轩高科、多氟多、孚能科技和鹏辉能源)上半年业绩发现,受电池原材料价格飙升影响,上述上市公司动力电池业务多数实现了翻倍式增长,但同样不可忽视的是,电池业务毛利率与上年同期相比,普遍下降或增幅放缓,增收不增利明显。

与此相同的是,上半年,车市成绩单也普遍呈现“销量大增、业绩普亏”。

销量大幅增长 业绩分化明显

今年以来,尽管存在宏观经济下行、疫情反复、产业链供应链紧张及电池原材料暴涨等诸多不利因素,但新能源车销量仍爆发式增长,连创月度新高。

公安部数据显示,上半年我国新注册登记新能源汽车220.9万辆,与去年上半年新注册登记量相比增加110.6万辆,增长100.26%,创历史新高。

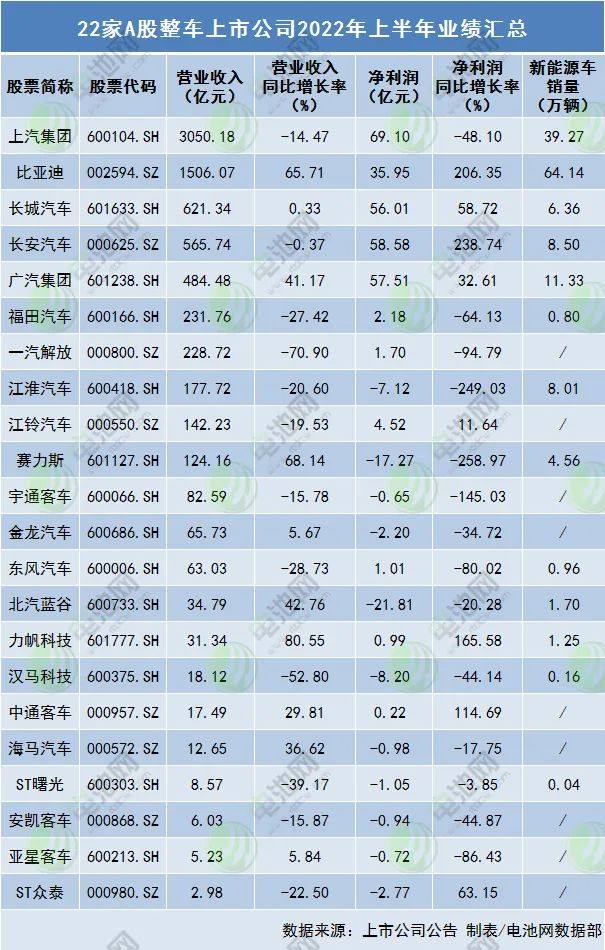

而从A股整车上市公司披露的半年财报来看,上半年业绩分化加剧,实现盈利的不足半数。

具体来看,上半年,22家上市公司实现营业收入总额7480.93亿元,平均营业收入340.04亿元,营业收入超百亿的有10家,包括上汽集团、比亚迪、长城汽车、长安汽车、广汽集团、福田汽车、一汽解放、江淮汽车、江铃汽车、赛力斯,其中,上汽集团营业收入高达3050.18亿元,比亚迪营业收入达1506.07亿元;上半年营业收入同比增长率为正值的有力帆科技、赛力斯、比亚迪、北汽蓝谷、广汽集团、海马汽车、中通客车、亚星客车、金龙汽车、长城汽车10家车企。

上半年,22家上市公司净利润总额224.04亿元,平均净利润10.18亿元,净利润为正值的11家,净利润为负值的11家,其中,上汽集团、长安汽车、广汽集团、长城汽车、比亚迪净利润超30亿元;上半年净利润同比增长率为正值的有长安汽车、比亚迪、力帆科技、中通客车、ST众泰、长城汽车、广汽集团、江铃汽车8家车企,其中,长安汽车、比亚迪、力帆科技、中通客车实现同比三位数增长率。

上半年,车企业绩分化明显,营业收入、净利润实现双增长的公司有力帆科技、比亚迪、广汽集团、中通客车、长城汽车5家;营收下降、净利润增长的有长安汽车、ST众泰、江铃汽车3家;营收增长、净利润下降且亏损的有赛力斯、北汽蓝谷、海马汽车、亚星客车、金龙汽车5家;营业收入、净利润双降的有上汽集团、宇通客车、安凯客车、江淮汽车、福田汽车、东风汽车、ST曙光、汉马科技、一汽解放9家。

新能源车销量方面,上半年22家上市车企中13家公布了新能源车销量,总销量147.09万辆,平均销量11.31万辆,销量突破10万辆的有比亚迪、上汽集团、广汽集团,其中,比亚迪上半年销售新能源车64.14万辆,而去年全年其销售60.38万辆,实现上半年销量超越去年全年的好成绩。

车企告别打工人 不靠走量

广汽集团董事长曾庆洪曾公开表示,“动力电池成本已经占到新能源汽车的40%-50%,甚至60%,那我现在不是在给宁德时代打工吗?”

上汽集团董事长陈虹也曾表示:“受疫情影响,产业链、供应链的安全稳定也面临严峻挑战,尤其是当前电池上游原材料的大幅涨价更令人不安。在一年左右的时间,碳酸锂价格暴涨10倍,整车厂等价值链中下游企业都在为上游的矿主打工,承受巨大的成本压力。”

车企苦恼盈利难的同时,我们也可以看到,盈利已经不单单是依靠销量提升,还要依靠品牌向上突围,提升品牌溢价能力。

比亚迪上半年业绩增长的主要原因是单车溢价能力和销量的水涨船高。

长安汽车表示,上半年净利润大幅增长主要得益于公司品牌向上,产品结构优化,自主品牌盈利能力提升。

长城汽车表示,上半年净利润获得大幅提升,主要源于持续践行品类聚焦战略,积极推进新能源与智能化技术落地,不断优化产品结构,品牌向上效果凸显,单车平均售价持续提升。

赛力斯表示,上半年营业收入出现倍增主要原因系随着公司高端新能源汽车问界M5开启交付,单台售价较高的高端新能源汽车销量增加所致。

不难看出,品牌价值及产品价值提升已成为影响车企盈利的关键因素之一。

销量连创新高 普亏之下的自救

中汽协最新数据显示,8月,我国新能源汽车产销再创历史新高、分别完成69.1万辆和66.6万辆,产销同比分别增长1.2倍和1倍。1-8月,新能源汽车产销分别完成397万辆和386万辆,同比分别增长1.2倍和1.1倍。

乘联会数据显示,8月国内新能源车厂商批发渗透率30.1%,新能源车零售渗透率28.3%。8月新能源乘用车厂商批发销量突破万辆的企业有16家,同比增加了10家,占新能源乘用车总量84%。

从车企来看,向新能源赛道全面转型加速,车企正不断更新停产/停售燃油车时间表。自2022年3月起,比亚迪汽车已停止燃油汽车的整车生产;6月5日起,长城汽车旗下的长征汽车全面停产燃油车;6月14日,汉马科技公告将于2025年12月停止传统燃油车的整车生产;8月22日,长城汽车哈弗品牌计划2030年正式停售燃油车。另根据电池网此前梳理,长安汽车将在2025年正式停止销售传统燃油车;北汽集团2025年将在全国全面停止纯燃油汽车的生产销售;海马汽车将在2025年全面淘汰燃油车……此外,部分车企新能源渗透率也不断提升,8月,吉利新能源车、上汽乘用车新能源渗透率突破30%。

虽然新能源车销量迅速增长,但普遍亏损之下,车企也开始寻求破局之道。

据电池网此前统计,从全球车企来看,为保障供应链安全,奔驰、宝马、蔚来、特斯拉、现代、大众、Stellantis、本田、福特、比亚迪、广汽、长城、吉利、小鹏、理想、上汽、一汽、东风、江淮、安凯客车等车企积极通过自研、自建、合建、入股等方式切入动力电池领域。

此外,特斯拉,福特汽车、大众、宝马、通用、雷诺、上汽、广汽、蔚来等车企也分别通过签订供货长单/投资等方式锁定上游锂资源。

整体来看,为应对原材料上涨,车企触角加速向产业链上游延伸,开始布局矿产资源以及动力电池领域。

结 语

目前,电池级碳酸锂价格已重回50万元大关,成本向下游传导,动力电池生产成本将进一步提高,新能源整车厂商盈利承压。

可以明显感觉到,与传统燃油车领域车企掌握利润大头不同的是,新能源汽车领域利润已向上游偏移,车企欲重掌话语权,除了自身产品与技术的突破,还得牢牢稳固产业链供应链安全,打造“原料+电池”产业链条。相信随着产业链供应链韧性强化,以及新能源车技术与规模的提升,未来整车企业盈利能力也将有所提升。

新能源汽车的快速发展带动了动力电池的高速增长。动力电池生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。材料方面主要有正负极材料,隔膜,电解液,集流体,电池包相关的结构胶,缓存,阻燃,隔热,外壳结构材料等材料。 为了更好促进行业人士交流,艾邦搭建有锂电池产业链上下游交流平台,覆盖全产业链,从主机厂,到电池包厂商,正负极材料,隔膜,铝塑膜等企业以及各个工艺过程中的设备厂商,欢迎申请加入。

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊