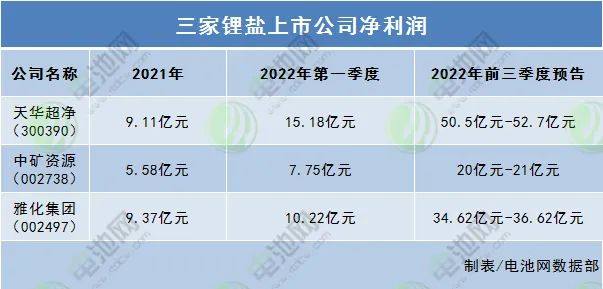

近日,电池新能源产业链上市公司接连披露三季度业绩预告,电池网注意到,上游原材料企业业绩持续处于高增态势。其中,已披露三季度业绩预告的天华超净、中矿资源、雅化集团三家锂盐上市公司成绩十分亮眼。

净利倍增

10月11日晚间,天华超净(300390)披露业绩预告,第三季度,公司预计实现净利润16亿元-17亿元,同比增长573.09%-615.16%。前三季度,公司预计实现净利润50.5亿元-52.7亿元,同比增长817.68%-857.66%。

10月11日晚间,中矿资源(002738)披露业绩预告,第三季度,公司预计实现净利润6.77亿元-7.77亿元,同比增长424.42%-501.85%;前三季度,公司预计实现净利润20亿元-21亿元,同比增长561.57%-594.65%。

8月29日晚间,雅化集团(002497)披露业绩预告,第三季度,公司预计实现归属于上市公司股东的净利润12亿元-14亿元,同比增长297.05%-363.22%;前三季度,公司预计实现归属于上市公司股东的净利润34.62亿元-36.62亿元,同比增长447.53%-479.16%。

经电池网梳理发现,三家锂盐上市公司在今年第一季度净利均远超去年全年,之后业绩持续高增。其中,天华超净二、三季度持续高输出,前三季度净利已至少超过去年全年净利41.39亿元,赚了去年的5.54倍;中矿资源前三季度净利已至少超去年全年净利14.42亿元,赚了去年的3.58倍;雅化集团前三季度净利已至少超去年全年净利25.25亿元,赚了去年的3.69倍。

需求强劲

三家锂盐公司前三季度业绩预计持续大增的背后,是市场需求的持续旺盛。中泰证券发布研究报告称,供应下降而需求上涨,锂盐价格加速上行预期升温。华鑫证券研报日前也指出,锂盐行业供需维持偏紧格局,价格有望保持强势。

上海钢联最新数据显示,10月12日部分锂电材料报价上涨,电池级碳酸锂均价单日涨4000元/吨,均价报52.75万元/吨,已经是去年同期价格的2.8倍,再创历史新高;氢氧化锂均价单日涨3500元/吨,报51.75万元/吨,一年内价格涨幅和碳酸锂接近。

对于利润持续高增,天华超净表示,受益于国内外新能源汽车行业的快速发展,市场对锂盐的需求强劲,公司紧抓新能源汽车行业发展机遇,不断加强市场开拓力度,成功拓展了国内外优质客户资源,叠加前期布局产能的释放,为公司电池级氢氧化锂产品产销量大幅提升奠定了坚实基础。

中矿资源表示,业绩增长的主要原因系新能源、新材料市场需求增长显著,公司主要产品锂盐、铯盐业务生产经营良好;公司新建的2.5万吨电池级氢氧化锂和电池级碳酸锂生产线于2021年11月达产,公司6000吨氟化锂生产线改扩建完成,公司所属加拿大Tanco矿山18万吨矿石/年生产线改扩建于今年三季度完成,新建产能的释放和锂盐产品价格的上涨使公司盈利能力同比显著提升。另外,公司锂盐生产线的原料端已逐步使用自有矿山供应的锂精矿。

雅化集团表示,公司2022年前三季度业绩较上年同期大幅增长的主要原因是,前三季度,新能源市场需求旺盛,锂盐产品价格维持在较高水平,公司抓住市场机遇,加大锂盐产品的生产与销售,使经营利润得到大幅度提升。

产能扩增

为抢抓市场发展机遇,上述三家锂盐上市公司产能建设按下快进键。

9月30日,东方财富证券研报数据显示,天华超净积极扩张锂盐现有产能,目前一期2万吨产能已达产,二期2.5万吨2022年4月已投产,预计今年有效产能将达到4.25万吨。公司子公司宜宾伟能锂业2.5万吨锂盐项目预计于年内投产,江安伟能锂业2.5万吨氢氧化锂项目预计2024年6月建成,甘眉6万吨氢氧化锂项目分两期建设,预计2024年年底建成。所有项目全部达产后,预计2025年末将建成16万吨氢氧化锂产能,年复合增速为37.32%。目前,新能源产业链下游仍保持强劲增长势头,对锂盐的需求不断扩张,公司未来锂盐产销仍有很大上升空间。

8月底,中矿资源在电话会议中介绍道,公司积极推进公司锂电新能源冶炼产能的扩产规划。经过可研论证,公司拟投资10亿元在江西新余建设年产3.5万吨高纯锂盐项目。目前该项目已获得江西省投资项目在线审批监管平台备案和新余市高新生态环境局关于项目环境影响评价报告书的批复。3.5万吨高纯锂盐项目预计2023年底前投产,这将使公司锂电新能源板块迈向新台阶。

雅化集团也已规划了锂盐远期产能目标,并持续推进产能落地。日前,公司在调研活动中详细介绍,雅安锂业一期2万吨电池级氢氧化锂产线已于2020年投产,目前处于满产状态;雅安锂业二期3万吨电池级氢氧化锂产线目前正在按计划建设中,预计将于今年年底建成投产;三期产线规划正在制定中。到2025年,公司锂盐产品综合产能将超过10万吨。

家里有矿

在产能持续扩张背后,得益于三家锂盐公司丰富的矿产资源布局。

天华超净方面,民生证券日前研报分析,公司目前已经形成了多方位的原料供应体系保障未来产能释放:(1)与AMG和PLS签署包销协议,每年可获得21.5万吨-24.5万吨锂精矿;(2)参股AVZ公司并参股Manono项目24%股权,获得该项目50%锂精矿包销权,扩产后年最高供货80万吨锂精矿。(3)参股GL1并签订10年包销协议,每年可获得锂精矿产量的30%(可增加15%)。(4)参股Premier并获得Zulu锂钽项目50%锂精矿包销权。

天华超净在最新修订的定增募资说明书申报稿中介绍,根据公司未来产能释放计划,预计2022年-2026年所需锂精矿数量分别为27.88万吨、45.92万吨、79.38万吨、101.35万吨、104.96万吨。公司预计现有供应商未来能够稳定供应锂精矿,在公司投资的AVZ、PREM、环球锂业等锂精矿项目按预期投产、扩产的情况下,公司已布局的锂精矿供应渠道能够基本满足公司未来的锂精矿需求。

中矿资源方面,根据公司在8月底举行的电话会议信息,公司新能源原料板块资源端纵横布局,为冶炼端提供稳定保障。公司所属Bikita矿山在公司管理下,开足马力,加大生产力度,原有70万吨/年的选矿厂实现满产。同时,2022年6月公司启动120万吨/年选矿厂的改扩建工程和200万吨/年选矿厂的建设工程项目。公司所属加拿大Tanco矿山12万吨/年的锂辉石采选生产线生产顺利,部分产品已经运回并使用。同时启动了12万吨/年的锂辉石采选生产线生产改扩建至18万吨/年的锂辉石采选生产线的建设项目。随着上述项目的有序推进,公司所属津巴布韦Bikita矿山和加拿大Tanco矿山将为公司锂电新能源原料业务提供稳定、充足的资源保障。

除此之外,中矿资源表示,还将继续寻找潜在锂资源标的,增加锂资源储备。

雅化集团方面,东方财富证券日前研报信息显示,雅化集团通过多渠道储备锂资源,为锂产业扩能提供稳健的资源保障。具体来看:(1)雅化集团与银河锂业续签锂精矿包销协议至2025年。银河锂业每年提供不低于12万吨锂精矿供应。(2)参股澳洲Core公司并签订锂精矿包销协议,预计将于2022年第四季度开始向公司供应每年不低于7.5万吨锂精矿。(3)参股澳洲ABY公司股权并签署锂精矿《承购及销售协议》,预计2023年二季度将开始每年为公司供应不低于12万吨的锂精矿。(4)李家沟锂辉石矿优先供应权。公司参股的能投锂业拥有李家沟锂辉石矿采矿权,根据协议约定,李家沟锂矿开采、加工的锂精矿将优先满足公司旗下控股子公司国理公司的生产供应。(5)公司参股了KMC、澳洲EFE、澳洲EVR等公司,预计未来有更多优质锂资源供应。

根据雅化锂业此前规划,公司计划到2025年锂资源自给率将超过50%,为公司未来锂盐产能扩充建立稳定的锂资源保障体系。在日前的调研活动中,其强调,公司目前的锂资源供应渠道已能满足2022年及即将投产的3万吨产线生产需要。

结语:家里有矿,保障锂盐产能持续释放,外加市场需求持续强劲,天华超净、中矿资源和雅化集团可谓在前三季度赚了个盆满钵满。同时,不少业内人士表示,持续看好上游材料企业,在锂矿资源开采周期较长、供应紧张短期无法排解的情况下,有矿产资源布局的锂盐企业年内业绩依然有望保持高增长。

新能源汽车的快速发展带动了动力电池的高速增长。动力电池生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。材料方面主要有正负极材料,隔膜,电解液,集流体,电池包相关的结构胶,缓存,阻燃,隔热,外壳结构材料等材料。 为了更好促进行业人士交流,艾邦搭建有锂电池产业链上下游交流平台,覆盖全产业链,从主机厂,到电池包厂商,正负极材料,隔膜,铝塑膜等企业以及各个工艺过程中的设备厂商,欢迎申请加入。

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊