18650圆柱锂电池 摄影/电池百人会 于清教

近期,SMM关于电池产业链上半年各产品的产量数据陆续出炉,为增强用户对行业的深入了解,SMM将产业链上下游产品产量及后市展望进行了一番综合整理,具体如下:

钴

2022年1-6月,中国硫酸钴总产量为3.56万金属吨,同比上涨21%,环比2021年下半年增长5%。

硫酸钴头部大厂以钴中间品为原料,上半年第二季度中间品硫酸钴成本较现货价格倒挂严重,生产积极性低迷,与此同时上半年伴随回收提锂热度上行,回收冶炼厂硫酸钴产量普遍上行,硫酸钴市场的CR5为48%,集中度较去年同期下降。

2022年1-6月,中国氯化钴总产量为2.17万金属吨,同比下降17%,环比2021年下半年减少17%。

第一季度受四钴价格持续走高影响,氯化钴利润较好,冶炼厂普遍提高氯化钴产量,第二季度为数码消费淡季,四钴需求减弱,叠加疫情蔓延导致数码消费市场雪上加霜,导致第二季度四钴产量大幅下行,因第一季度硫酸钴市场热度较高,除主流大厂其他厂家皆切换产线生产硫酸钴,氯化钴市场CR5为63%,集中度较往年进一步加强。

四氧化三钴

1-6月,中国四氧化三钴总产量为3.98万吨,同比减少5%,环比2021年下半年减少4%;中国钴酸锂上半年总产量为3.82万吨,同比减少15%,环比2021年下半年减少10%。

1-2月正处下游年末冲量及春节备货时段,四氧化三钴厂家普遍开工率较高,四钴的月产量均在7,000吨以上,为上半年月产量最高位。

3月受全国疫情影响并且即将进入二季度数码消费淡季,而钴酸锂的另一种原料碳酸锂价格自年初来处在高位,钴酸锂企业受成本和需求的影响在3月进行了减少产量,四氧化三钴需求减弱,间接导致四氧化三钴企业减产。

4-5月,进入二季度数码淡季与上海疫情长时间封控状态影响,四氧化三钴的需求持续走弱,四钴厂家在5月生产已经有明显减量,与去年同期相比减产21%。

6月四氧化三钴需求疲软状况持续,二季度数码淡季的状况并未好转。

部分四钴企业在6月出现减产甚至停产情况,成品库存积压较多,供需失衡导致四钴价格下行,并且对之后的四钴需求增量不明朗,数码市场消费意愿一直偏弱。

锂盐

2022年上半年中国碳酸锂产量总计15.7万吨,同比上涨45%。环比2021年下半年增长31%。

2022年上半年中国碳酸锂产能增量主要来自:永兴新能源、志存锂业、九岭锂业、永杉锂业。

步入2022年以来,1-2月国内四川及江西地区主流锂盐厂均有生产性的交替检修,叠加春节放假期间,开工率不足,企业生产受到限制。

同时受到缺矿影响原料供给不足部分冶炼厂停产,不同原料端供给均有减产。青海地区减产是由于每年10-12月、1-3月受区域季节性因素,原料结冰生产难度增加,盐湖提锂产出率降低。

3月随检修逐步恢复正常,叠加部分厂家设备更替及新增产能的爬坡,产量总体大幅环增。

4-5月由于上海疫情,主要影响国外碳酸锂进口,碳酸锂在上海港口的积压导致进口供应量减少,但国内冶炼厂生产集中在江西、四川地区,疫情影响偏弱,整体国内产量仍小幅上升。

6月随青海地区盐湖体系维持在年度产量高峰,叠加新增产线爬坡,整体产量持续增长。

中国氢氧化锂产量总计10.7万吨,同比上涨32%,环比2022年下半年增长11%。2022年上半年中国氢氧化锂产能增量主要来自:天宜锂业、融捷锂业、致远锂业。

上半年,临近春节时节,江西和四川冶炼大厂年度停产检修,部分氢氧化锂大厂因检修2月产量减半;春节过后,各大企业复工复产顺利,尤其是四川地区产量增速较快,叠加部分产能仍处于爬坡阶段,整体较2月份产量上浮明显。

4-5月份冶炼生产厂家爬坡延续,但因碳酸锂价格下行,部分厂家采购碳酸锂频率增高,加工产量有所提升。

6月随国内大型冶炼厂进入年度检修阶段,部分厂家开始交替检修,代加工工厂因海外精矿原料供应稳定,氢氧化锂产量小幅上涨。

磷酸铁

2022年上半年,中国磷酸铁产量总计为24.2万吨,同比上涨112%。

从上半年历史数据来看,除3月由于全国多地疫情反复,终端需求下滑较为严重,同时部分磷酸铁企业因疫情导致自身原料采买困难或设备运输、检修遇阻,有所减产致行业产量有所下滑之外,上半年其余月份均实现环比正增长,随着疫情影响的逐步消退。

至2022年6月时,我国磷酸铁市场产量首次突破5万吨大关,创下历史新高,达52,194吨,环比增长16.8%。

同时6月也是上半年产量最高的月份。

三元正极材料

2022年上半年,中国三元正极材料产量总计为28.5万吨,同比去年上半年上升45%,环比去年下半年上升17%。

整个2022年上半年,1月由于电芯厂年末冲量结束,年前备货完成,故对于三元正极的采购需求降低,三元企业产量小幅回落。

2月由于春节假期,且锂原料价格上涨及供应量不足,中小厂开工率降低,导致产量比1月有所降低。

3月,一方面新能源车企车型价格普调,终端销量不确定性较高,3月-5月的疫情,尤其上海封闭式管理导致部分车企供应链和生产受影响,叠加海外市场由于俄乌战争原因导致能源价格上涨,海外需求下降,欧洲车销情况不明朗,三元材料企业受终端需求的影响,另一方面镍价疯狂上涨,电芯厂由于年前对三元正极进行了囤货,所以此阶段电芯厂多以去库动作为主,两方面原因导致对三元正极的需求量下降,4、5月的量比3月降低。

6月开始疫情解封,车企逐步复工,对于电池需求有增量,加之前期电芯厂去库,此时对三元需求恢复,6月三元材料成为上半年产量最高的月份,6月产量达6.7万吨。

三元前驱体

2022年1-6月,中国三元前驱体总产量为35.9万吨,同比增加97%,环比2021年下半年仅增加8%。

由于今年三元市场受铁锂积压及疫情的双重影响,产量增速不及预期,预计全年同比增速在35%左右。

而前驱体企业产能释放速度较快,特别是头部前驱体企业放量速度远超过去,市场产能过剩问题已显露。

头部前驱体企业客户绑定较深,上游镍钴资源锁定量大,产能利用率高降低成本,预计头部企业未来市场集中度会进一步增强,相反中小前驱体企业因缺乏大客户绑定、基本无上游镍钴资源,叠加无资金扩产,长期来看或将沦为代工厂或陆续退出前驱体市场。

负极材料

2022年上半年,中国负极材料产量总计为52.9万吨,同比上涨53%。

从上半年历史数据来看,除2月份因为春节假期,加上冬奥会期间部分北方地区工厂产能受限的影响,产量环比下滑4%,其余月份均实现环比、同比双增长。

2022年上半年中国负极材料市场集中度仍较高,CR5达72%,CR3超50%,贝特瑞、杉杉科技、江西紫宸作为传统三龙头的地位仍未改变,随后的中科星城、凯金新能源、尚太科技等形成较为稳固的第二梯队,此外部分负极企业与下游电芯厂签订战略合作协议,上量较快,有望对负极市场格局造成冲击,整体看2022年上半年市场格局并无明显变化。

目前来看,各路资本在负极行业积极布局,随着各家企业新增产能陆续投产,负极材料结构性的过剩已逐渐有所体现,中高端负极产品需要经过二次造粒及包覆碳化,存在一定技术壁垒,供应偏紧。

而低端的产品技术门槛较低,已有过剩迹象。

长期来看,拥有优质产能并且客户结构优秀的头部企业市占率有望进一步提高;而一些缺乏技术竞争力及大客户绑定的中小企业,或将陆续被负极市场淘汰。

电解液

2022年1-6月,中国电解液总产量约为29万吨,相较去年上半年同比增长58%。

上半年电解液头部企业竞争格局相对稳定。

电解液头部企业成立较早,随电芯客户共同发展,粘性较高,故电解液头部企业竞争格局相对稳定。

当前电解液企业的扩产增量基本以头部企业为主。

二、三梯队企业虽也有相应动作,但未来头部企业的领先优势依旧明显,短期内难以发生变动。

但值得一提的是,头部企业格局稳定,但上半年第二梯队的电解液企业格局较去年有所变化,杉杉出于对电解液业务调整的考虑,对电解液业务的发展产生了一定影响,排名下滑。珠海寒纬、法恩莱特等企业则增量明显。

今年下半年六氟锂盐、电解液均有新增产能释放,供应已经不再紧张,若下半年产能释放节奏过快,甚至可能出现供过于求的局面。

电解液的价格基本随原料波动而波动,六氟价格从去年开始到今年2月,价格节节攀升,一度冲至逼近60万元/吨,叠加VC供应紧张,电解液价格也随之水涨船高,但随着六氟、VC的供应都不再紧张,电解液的供应也不再紧张,价格回落,电解液价格自今年3月起逐步回落至正常水平。

当前六氟锂盐的生产原料碳酸锂价格上涨,其价格也有小幅上调,溶剂、添加剂价格也有小幅上涨,电解液成本面出现了支撑,但由于缺乏强烈的供需因素驱动,价格暂时稳定。

隔膜

2022年上半年中国锂电隔膜产量总计51.2亿平米,同比增长54%。

据SMM统计,中国锂电隔膜CR3占比达69%,恩捷股份、星源材质、中材科技位列前三,头部格局较为稳固。

由于隔膜是资金、技术密集型行业,仅锁定核心设备产能和承担2年以上的设备交付及调试周期上就让新进入者举步维艰,达产不及预期,产品(一致性&生产良率)和成本方面亦较难快速媲美头部企业。

因此,尽管上半年以来,有多家新势力公开进军隔膜行业计划,在中高端隔膜市场仍难以撼动头部地位。

凭借规模、成本及响应速度优势,国产大厂隔膜出海不断提速,同时涂覆膜成功导入头部电池厂,高端占比将持续提升,出货结构预计得到显著优化。

长期来看,优质产能及客户资源仍将集中在一二线玩家,随着三线及新进入者工艺改进及产品良率提升,预计将在国内发动新一轮“价格战”占据中低端市场份额。

废旧锂电回收

国内2022年1-6月废旧锂电回收共131,446吨(包含电池、极片和黑粉形态的回收废料)。

按回收电池种类统计回收量数据,SMM数据显示,2022年1-6月废旧三元共回收82,963吨,废旧磷酸铁锂回收38,290吨,废旧钴酸锂10,192吨。

三元废料占比高达63%,磷酸铁锂废料占比29%,钴酸锂废料仅占比8%。

因废旧三元内含有镍钴锂金属元素,可以回收提取制成硫酸镍、硫酸钴、碳酸锂等电池原材料,综合收益相较于铁锂和钴酸锂更高,所以以三元为主的电池粉料与极片粉料为回收市场最热原料品类,三元占据回收行业的多半江山。

SMM预计2022年下半年回收量可达172,782吨,环比增加31%。

回收市场2022年下半年回收量较上半年有所增量,下半年随着动力电池报废量增多与正极、电池企业扩产,废料的供应增加,而回收企业新增产能逐步释放,对废旧原料需求增长,回收量将会比上半年有所增加。

废料作为锂电原料供应又一重要来源,将会持续受到市场关注,而锂的价值将会更加明显的体现出来,若进一步提高锂的回收率,则会获得更高的收益,回收市场竞争更加激烈,为了抢占废旧原料先机,回收产业链拆解冶炼一体化逐渐成为趋势。

磷酸铁锂

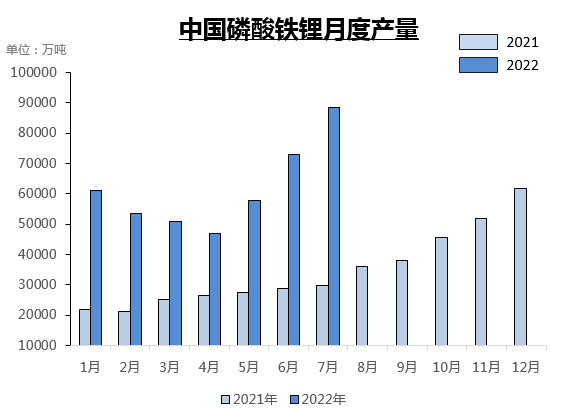

2022年上半年磷酸铁锂产量同增122%,下半年供应或将正式过剩?

2022年1-6月,中国磷酸铁锂总产量为34万吨,相较去年同期增长122%, 环比2021年下半年同样增长31%。

2022年上半年中国磷酸铁锂产量呈现明显的放量增长阶段,目前产量达34万吨,已约等于2021年全年产量的83%左右。

上半年时,磷酸铁锂行业连接经过了主要材料碳酸锂供应短缺、原料价格大幅上行、疫情封控致下游减产、电芯厂持续去库等诸多不利因素,上半年除疫情影响最为严重4月之外,其余月份产量均在5万吨以上。

其中疫情影响完全消退之后的7月,磷酸铁锂行业产量更是一举突破历史新高,站上7万吨的大关。

年初时,下游动力端需求仍处高位,且多数厂商仍处年前备货节奏,磷酸铁锂材料端开工率持续走高,新增产能快速释放,以满足下游订单需求。

不过彼时锂盐行业库存处于绝对低位,市场供应紧张,部分材料厂锂盐供应不足,放量受限。

同时春节期间,部分磷酸铁锂放假检修,产量有所下滑。

3-4月时,因年初时年末冲量,产多销少,磷酸铁锂行业及电池端成品库存高企,3月中旬开始,国内多地疫情频现,终端需求骤降,部分头部车企及电芯企业停减产时有发生,头部电池厂主动去成品电池及材料端库存,对铁锂材料需求减量严重,同时锂盐价格波动较为剧烈,后市预期未定之下,铁锂材料端多数企业原料备采、材料产销均趋于谨慎,新增产线延期投放,除刚需采买外,市场观望情绪浓重,行业产量连续下行。

5-6月时,全国多地疫情影响逐步消退,终端市场需求逐步转暖,重回上行通道,市场预期整体向好,电芯端对铁锂材料采买亦有明显上行,叠加部分铁锂企业如裕能,安达,金堂时代等新增产能持续投放市场,行业产量呈明显快速上涨趋势。

至6月时更是创纪录的达到了7.38万吨/月,总体来看,随着下游电芯及材料端扩产步伐加快,铁锂行业产量后市仍有进一步上行空间。

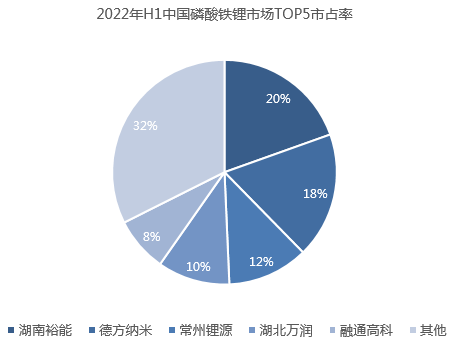

市场格局方面,2022年上半年磷酸铁锂产量超过2.5万吨的磷酸铁锂企业共有5家,分别为湖南裕能、德方纳米、常州锂源、湖北万润和融通高科。

上述几家厂商上半年共产出磷酸铁锂近23万吨,CR5达68%,相较此前的63%上升5个百分点,行业集中度有所提升。

整体来看,当前磷酸铁锂行业仍处产能集中投放期,以湖南裕能等TOP 5为代表的磷酸铁锂头部企业扩张迅速且多与下游电芯龙头企业深度绑定,供货量增长迅猛,其中湖南裕能名义产能已提升至40万吨以上,对其他磷酸铁锂企业形成断层式领先。

而德方纳米,常州锂源等企业后续也仍有数个10-15万吨级的产线有待释放,相比之下,第二梯队磷酸铁锂企业虽然同样产能扩张较快,但整体扩产速度及规模不及头部企业,市场份额在一定程度被稀释,市场份额进一步向头部厂商集中。

此外,考虑到当前仍处于磷酸铁锂的产能集中释放期,后续仍有多个5-10万吨级产线仍待投产,下半年磷酸铁锂行业供应过剩或将愈发明显,上游锂盐价格仍将高位维持之下,后续磷酸铁锂企业利润或将被进一步压缩,中小型磷酸铁锂的生存空间或将进一步恶化。

原文始发于微信公众号(我的电池网):上半年锂电池产业链各产品产量大盘点 这些领域已产能过剩

新能源汽车的快速发展带动了动力电池的高速增长。动力电池生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。材料方面主要有正负极材料,隔膜,电解液,集流体,电池包相关的结构胶,缓存,阻燃,隔热,外壳结构材料等材料。 为了更好促进行业人士交流,艾邦搭建有锂电池产业链上下游交流平台,覆盖全产业链,从主机厂,到电池包厂商,正负极材料,隔膜,铝塑膜等企业以及各个工艺过程中的设备厂商,欢迎申请加入。

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊