撰稿丨黄 丽

数据显示,今年6月我国新能源汽车产销量分别为59万辆和59.6万辆,同比均增长1.3倍,产销再创新高,延续了高速增长的态势。从今年上半年整体表现看,我国新能源汽车产销分别完成266.1万辆和260万辆,同比均增长1.2倍。

在经历了4月新能源汽车市场产销量环比下滑的“洗礼”之后,我国锂电产业链下游市场已快速回暖。即使受到国际局部形势动荡、疫情等诸多因素的阶段性影响,国内新能源汽车上半年整体产销完成情况仍然超出预期。在本轮“洗礼”过程中,锂电中上游企业则显示出了强劲的抗下游市场阶段性下滑的能力,景气度不减,并于近期争先“预喜”。

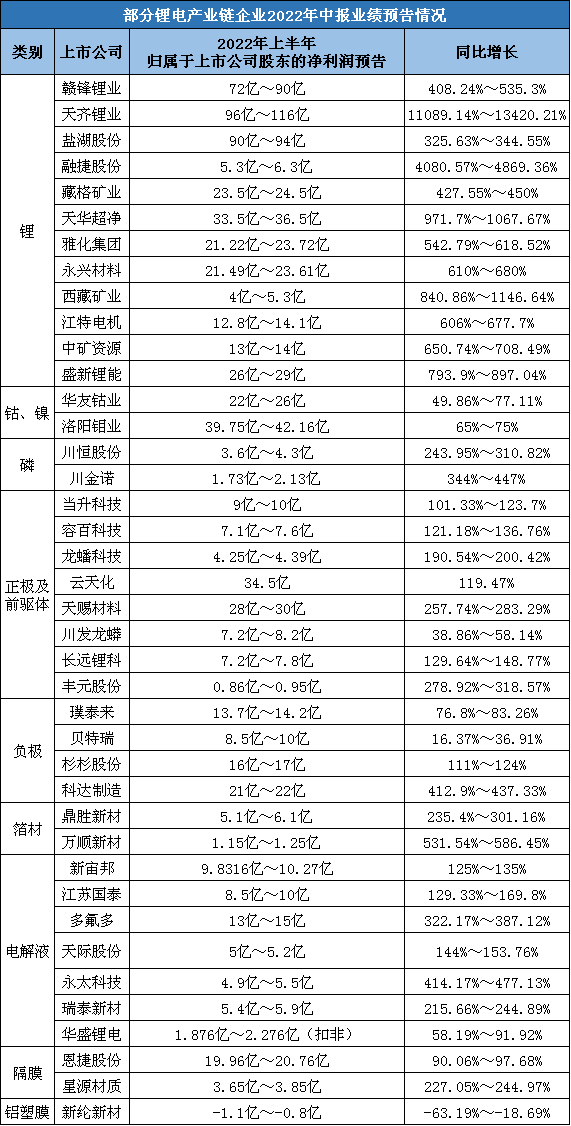

通过观察锂电池产业链部分上市企业上半年业绩预告情况,可一窥市场些许动向。

从上述已发布的业绩预告中可以看出,除了新纶新材预计2022年上半年净利润(归属于上市公司股东的净利润)亏损外,其他企业均预增。其中,锂矿及锂盐企业依然是锂电产业链中的净利润领跑者,净利润同比预增均超过3倍,最高甚至超过110倍,可谓“赚疯了”。

对于业绩猛增的原因,多家企业不约而同地表示是受新能源行业的快速发展,锂电池企业加速产能扩张,市场对锂盐的需求不断攀升,且锂盐产品价格继续维持在较高水平所致。

其中,最引人关注的莫过于净利润同比预增超110倍的天齐锂业。其披露业绩变动原因,除了其锂产品销量和销售均价同比均明显增长外,还有其参股的SES Holdings Pte. Ltd(SES是电动汽车混合锂金属电池制造商)在纽约证券交易所上市,并确认其投资收益;其对联营公司智利SQM(全球锂矿巨头之一)的投资收益较上年同期有较大幅度增长。

企业业绩预告显示,今年上半年,碳酸锂、氢氧化锂产品出货量和价格大幅增长,为藏格矿业、盐湖股份、永兴材料、江特电机、中矿资源和天华超净都带来了较大的利润贡献。锂盐市场景气,赣锋锂业、雅化集团和盛新锂能,也都顺势加大了锂盐产品的生产与销售,使公司经营利润得到大幅度增长。

由于锂盐需求猛增,盐电设备需求也随之增长,促使融捷股份锂精矿、锂盐、盐电设备的营业收入、利润和联营投资收益均大幅增加,同时,其锂精矿内部交易利润同步实现,合力推动企业上半年净利润预增超40倍之多。

而在锂矿企业中,西藏矿业的布局较为明确,据披露其看准锂盐价格上涨趋势,积极培育宁德时代、盛新锂能等行业头部企业作为新的战略客户,并加大对已签署长期协议的客户的销售量。预计上半年其锂精矿将实现6,840.6吨销量,工业级碳酸锂将实现198.27吨销量,净利润同比预增达8-11倍。

拥有丰富钴、镍资源的华友钴业,除了受益于预报期内钴、镍电池金属的价格较去年同期大幅度上涨,业绩同比增长外,其表示实施产品高端化、产业一体化的经营战略也取得了成效。随着近期动力电池用钴、镍材料价格出现下调波动,后续市场表现有待观察。

除了市场需求旺盛外,正极材料企业新增产能释放也是其业绩大增的主要原因。当升科技锂电正极材料新一代产品快速形成规模化应用的同时,在中国常州、海门、贵州,以及欧洲芬兰等地积极布局产能,且现有产能保持满产状态,以满足海内外锂电池企业巨大的订单需求。

龙蟠科技旗下四川锂源新能源科技有限公司一期2.5万吨磷酸铁锂项目全线达产。加速产能释放的还有天赐材料和容百科技,后者表示其高镍三元正极产品的价格和产销量较上年同期实现大幅增长。

长远锂科公告也提及,随着其新产线的逐步投产,新技术新设备的投入,极大提高了产线生产效率,同时规模效应下公司成本控制能力进一步提升,净利润实现大幅增长。云天化则加快转型升级,其年产10万吨磷酸铁项目建设按计划推进,目前已进入投料试车阶段。

璞泰来通过多元化的产品组合服务于国内头部动力电池客户,公告显示,其负极材料及石墨化事业部稳步提高了自身在造粒、石墨化、碳化等关键工艺的自给产能,逐步完善的一体化产业链配套,提升了其综合产能和物料利用率,较好应对了其产能瓶颈和成本压力。另外,其涉足的膜材料及涂覆产品,也保持了较快的产能投放速度,共同提升了其整体盈利能力。

受益于负极材料新产能释放的还有贝特瑞、杉杉股份和科达制造,杉杉股份还表示其通过强化供应链管理、优化产品结构、提升石墨化自供率水平等举措,保证了其产品单位盈利能力;科达制造另外参股的蓝科锂业实现碳酸锂销售,并确认其投资收益同比大幅增长。

由于市场对动力锂电池用铝箔的需求旺盛,鼎胜新材子公司五星铝业加快传统产线转产动力锂电池铝箔的步伐,已经与宁德时代、特斯拉、LG新能源、比亚迪等企业达成合作关系,产品产销量同比大增,助力其业绩走高。

瑞泰新材和新宙邦均表示,下游景气前提下,今年上半年电池化学品业务加强了与战略客户的紧密合作,产量和销量同比大幅增加。瑞泰新材还表示与宁德时代、LG化学等已经续签合作协议,其电池电解液还适用于宁德时代麒麟电池;而新宙邦则加强了自身供应链管理,全力保交付。

另外,多氟多和永太科技也表示企业核心产品量价齐升,产能加速投放,助力企业盈利能力大幅提升。

作为头部隔膜企业,恩捷股份和星源材质就业绩增长原因,均提及产能持续提升,以及加大开拓海内外市场的力度,持续优化客户结构,从而带动企业整体利润水平显著增长。

各家企业结合市场需求,在资源、技术、产能、产品结构、客户结构、供应链等方面的早期布局和投入,迎来了上半年的业绩“预喜”,接下来,锂电产业链还会有更多上市公司发布业绩预告,战略布局也将获得市场检验。

本文为电池中国原创(微信号:cbea_battery),转载请注明出处。开白请联系(微信号:wswdxcr0325)获得授权。

媒体宣传咨询

联系人:吴女士

手机:(86)18611555116(微信同号)

邮箱:wulijuan@cbea.com

稿件咨询

联系人:闫先生

手机:(86)18515816697(微信同号)

邮箱:yanzhigang@cbea.com

研究报告咨询

联系人:周先生

手机:(86)18910499049(微信同号)

邮箱:zhoubo@cbea.com

行业会议咨询

联系人:周先生

手机:(86)18910499049(微信同号)

邮箱:zhoubo@cbea.com

联系人:吴先生

手机:(86)13269999859(微信同号)

邮箱:wumingshan@cbea.com

点击阅读原文,查看更多消息!

原文始发于微信公众号(电池中国):最高预增超百倍!40家锂电上市企业中报争先“预喜”

新能源汽车的快速发展带动了动力电池的高速增长。动力电池生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。材料方面主要有正负极材料,隔膜,电解液,集流体,电池包相关的结构胶,缓存,阻燃,隔热,外壳结构材料等材料。

为了更好促进行业人士交流,艾邦搭建有锂电池产业链上下游交流平台,覆盖全产业链,从主机厂,到电池包厂商,正负极材料,隔膜,铝塑膜等企业以及各个工艺过程中的设备厂商,欢迎申请加入。

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊