受益于电池结构的创新,2021年磷酸铁锂(LFP)市场需求不断扩大,最终逆袭三元电池,据中国汽车动力电池产业创新联盟(电池联盟)数据显示,2021年中国动力电池装车量磷酸铁锂占据57%的份额。

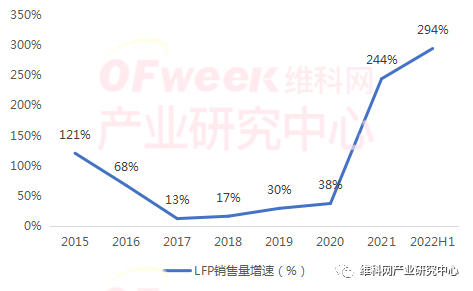

我们回溯磷酸铁锂的发展历程,2016年以前,受全国公交车电动化布局纷纷落地,LFP 需求快速增长,2015/2016 年同比+121%/+68%;2016年随着国家查处骗补现象并抬高补贴门槛,新能源商用车需求增长有所放缓,LFP需求增速快速下降,2017/2018年仅分别同比+13%/+17%。2019年后,宁德时代与比亚迪相继发布CTP与“刀片电池”结构创新技术,极大提升LFP电池的能量密度,补足短板,加速推动LFP在乘用车中的应用。尤其是特斯拉、比亚迪等热销车型的大规模应用,2021/2022年上半年磷酸铁锂电池销售量同比增长+244/+294%,LFP电池的渗透率大大提升,逐渐超越三元电池。

通过统计2021年-2022年Q1的磷酸铁锂装机量排名 TOP10车型,数据显示2022年Q1特斯拉及比亚迪LFP电池装机量合计占比已经高达58.9%。

图表 1:2015-2022年中国LFP动力电池销售量增长速度情况(单位:%)

磷酸铁锂动力端、储能端需求高增长,众多厂商大幅扩产。相比于三元、钴酸锂等正极材料,磷酸铁锂具有循环寿命高(2000次以上),安全性高和成本低等优点,具有较高的性价比。受益于电池结构的创新,磷酸铁锂电池的能量密度显著提升,与三元电池的差距缩小。从补贴逐步退坡开始,新能源车市场化进程加快,成本的考量成为厂商更为关注的因素,以至于越来越多厂商开始布局磷酸铁锂电池。

除了动力电池外,磷酸铁锂正极材料还常用于储能锂电池中。因为储能电池更加注重电池成本的经济性、循环寿命、安全性等因素,而对于电池的能量密度、体积要求低,故磷酸铁锂正极是储能锂电池的首选。从产量来看,2022年1-7月,全国累计生产153.8 GWh磷酸铁锂电池,同比增长227.1%,占比高达60.6%,至此磷酸铁锂逆袭再次成为主流动力电池。

图表 2:2021-2022年中国动力电池产量情况(单位:MWh,%)

从装机量来看,2021/2022年1-7月份磷酸铁锂装车量占比由43.9%直接提升到58.6%,同比+333.0%/+180.9%。我们看到LFP装车在这两年一路狂奔,可见国内厂商对降成本需求的急迫。

图表 3:2021-2022年中国动力电池装车量情况(单位:MWh,%)

同时,海外车企与电池厂陆续发布铁锂规划,铁锂有望打开海外动力市场。目前特斯拉、戴姆勒、大众等海外新能源汽车主流企业均明确了磷酸铁锂电池路径,其中特斯拉已经在国产版Model3、Mode Y等车型中率先应用了宁德时代的磷酸铁锂电池,戴姆勒也在其新能源规划中明确提出铁锂电池方案,大众集团也透露未来将在入门级车型中使用磷酸铁锂电池;现代汽车已开始着手研发搭载磷酸铁锂电池的电动汽车,海外车企未来铁锂电池战略明确。除了主流新能源车企,海外头部电池厂如LG化学、SKI等也陆续宣布布局磷酸铁锂电池,未来磷酸铁锂电池有望加速实现全球配套。

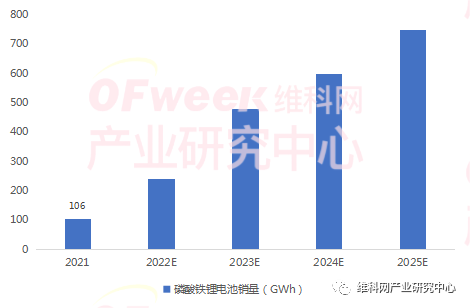

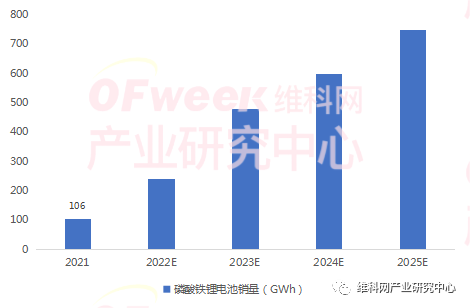

此外,随着未来储能市场的发展,对磷酸铁锂的需求也将大大提升,2022年上半年磷酸铁锂动力电池销量121 GWh,今年上半年销售量超过去年全年销量,总体来看,未来3-5年磷酸铁锂将保持高速增长态势。

图表 4:2021-2025年中国磷酸铁锂动力电池销量预测(单位:GWh)

在下游动力市场需求和新能源汽车产销量的带动下,磷酸铁锂正极材料需求持续增长,2022年上半年,中国动力电池出货量超200GWh,其中铁锂动力电池出货量121GWh,中国正极材料出货量为77万吨,据OFweek产业研究中心的统计显示,2022年上半年磷酸铁锂正极材料出货量为41.5万吨,同比增长132.6%,出货量占锂电正极材料出货量比例超50%,铁锂动力电池出货量提升带动磷酸铁锂正极材料出货量增长。

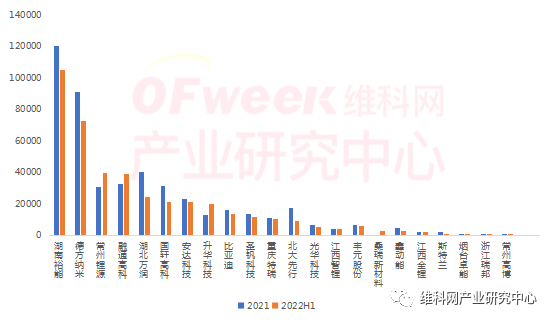

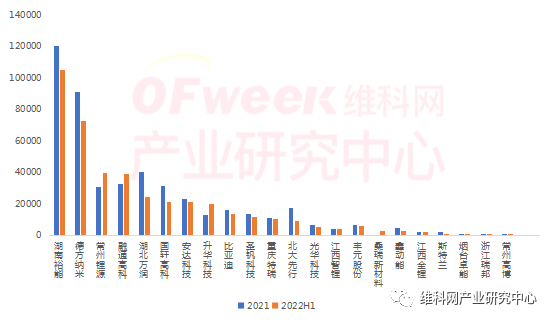

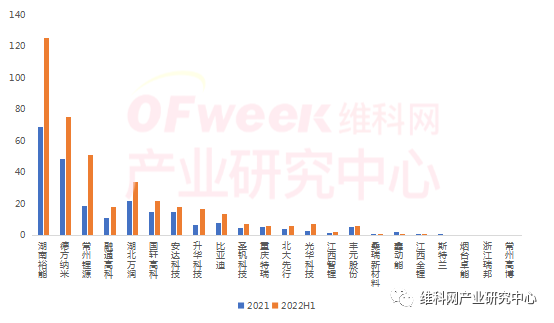

从出货量来看,国内磷酸铁锂正极材料企业大致可以分为三个梯队,湖南裕能、德方纳米为第一梯队企业,年出货量为10万吨级别,21年两家出货量为12.04/9.12万吨,22年上半年湖南裕能出货量已超过10万吨,德方纳米达7.3万吨,在7月与投资者互动中,德方纳米董秘表示公司目前已建设完成的磷酸铁锂产能为26.5万吨/年,在手订单充足。在下游需求充足的情况下,年内德方纳米出货量有望高达14万吨。

第二梯队主要为年出货量在1-5万的企业,主要包括常州锂源(龙蟠科技)、融通高科、湖北万润、国轩高科、安达科技、升华科技、比亚迪、圣钒科技、重庆特瑞、北大先行,其中包含两家电池厂商。值得注意的是,龙蟠科技子公司常州锂源21年收购贝特瑞磷酸铁锂正极材料业务,一举成为前五的磷酸铁锂正极材料供应商。

第三梯队则是年出货量在1万吨以下的企业,其中光华科技上半年磷酸铁锂收入7.24亿元,去年全年的两倍多,较去年同期+488.62%。

图表5:2021-2022上半年中国磷酸铁锂正极材料出货量(单位:吨)

数据来源:各公司年报,锂解,OFweek产业研究中心,2022年9月

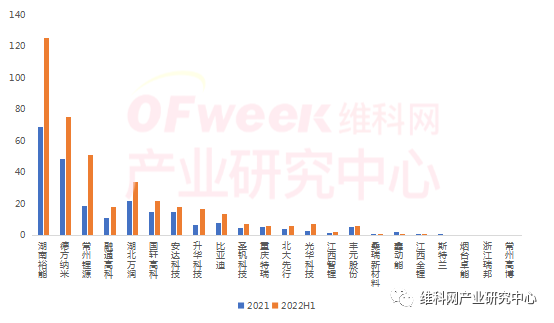

2022年上半年可以说是磷酸铁锂行业爆发红利的半年,行业内主要厂商半年营收超过去年全年收入,更有甚者翻两番还多。据报道,湖南裕能预计2022年1-6月营业收入为125.6亿元至139.6亿元,较上年同期增长769.27%至865.94%,比去年全年收入增长近两倍;另外,德方纳米、常州锂能表现突出,德方纳米上半年营收75.23亿元,同比增长492.89%,较去年全年增收26.81亿元,常州锂能由于收购贝特瑞,今年上半年营收规模突破50亿元,较去年全年增加31.91亿元。

此外融通高科表现也非常抢眼,仅一季度营收就超过了去年全年营收,融通高科一季度营收18.1亿元,而21年收入才11亿元,据报道,目前融通高科已完成D轮超50亿元融资,正在扩建超30万吨磷酸铁锂材料和循环利用产线,今年营业收入预计超百亿。

在下游动力市场需求和新能源汽车产销量的带动下,磷酸铁锂正极材料需求持续增长,2022年上半年,中国动力电池出货量超200GWh,其中铁锂动力电池出货量121GWh,中国正极材料出货量为77万吨,据OFweek产业研究中心的统计显示,2022年上半年磷酸铁锂正极材料出货量为41.5万吨,同比增长132.6%,出货量占锂电正极材料出货量比例超50%,铁锂动力电池出货量提升带动磷酸铁锂正极材料出货量增长。

从出货量来看,国内磷酸铁锂正极材料企业大致可以分为三个梯队,湖南裕能、德方纳米为第一梯队企业,年出货量为10万吨级别,21年两家出货量为12.04/9.12万吨,22年上半年湖南裕能出货量已超过10万吨,德方纳米达7.3万吨,在7月与投资者互动中,德方纳米董秘表示公司目前已建设完成的磷酸铁锂产能为26.5万吨/年,在手订单充足。在下游需求充足的情况下,年内德方纳米出货量有望高达14万吨。

第二梯队主要为年出货量在1-5万的企业,主要包括常州锂源(龙蟠科技)、融通高科、湖北万润、国轩高科、安达科技、升华科技、比亚迪、圣钒科技、重庆特瑞、北大先行,其中包含两家电池厂商。值得注意的是,龙蟠科技子公司常州锂源21年收购贝特瑞磷酸铁锂正极材料业务,一举成为前五的磷酸铁锂正极材料供应商。

第三梯队则是年出货量在1万吨以下的企业,其中光华科技上半年磷酸铁锂收入7.24亿元,去年全年的两倍多,较去年同期+488.62%。

图表5:2021-2022上半年中国磷酸铁锂正极材料出货量(单位:吨)

数据来源:各公司年报,锂解,OFweek产业研究中心,2022年9月

2022年上半年可以说是磷酸铁锂行业爆发红利的半年,行业内主要厂商半年营收超过去年全年收入,更有甚者翻两番还多。据报道,湖南裕能预计2022年1-6月营业收入为125.6亿元至139.6亿元,较上年同期增长769.27%至865.94%,比去年全年收入增长近两倍;另外,德方纳米、常州锂能表现突出,德方纳米上半年营收75.23亿元,同比增长492.89%,较去年全年增收26.81亿元,常州锂能由于收购贝特瑞,今年上半年营收规模突破50亿元,较去年全年增加31.91亿元。

此外融通高科表现也非常抢眼,仅一季度营收就超过了去年全年营收,融通高科一季度营收18.1亿元,而21年收入才11亿元,据报道,目前融通高科已完成D轮超50亿元融资,正在扩建超30万吨磷酸铁锂材料和循环利用产线,今年营业收入预计超百亿。

图表6:2021-2022上半年中国磷酸铁锂正极材料企业营收排行(单位:亿元)

注:融通高科2022H1收入为一季度收入,国轩、比亚迪为出货量、均价测算数据。

数据来源:各公司年报,公开信息,OFweek产业研究中心,2022年9月

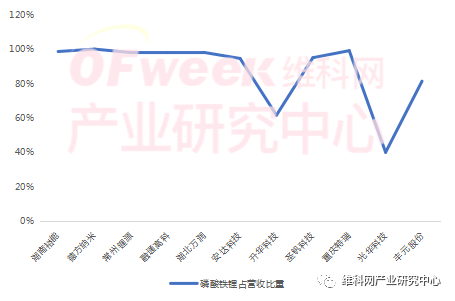

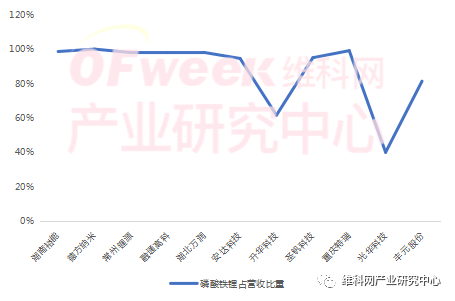

图表7:2022年上半年中国磷酸铁锂正极材料企业磷酸铁锂收入占营收情况(单位:%)

数据来源:各公司年报,公开信息,OFweek产业研究中心,2022年9月

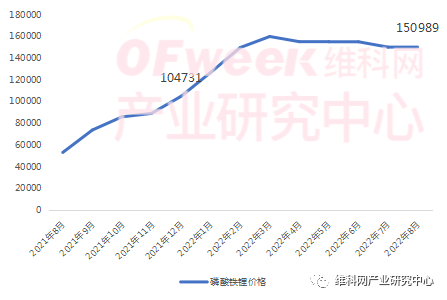

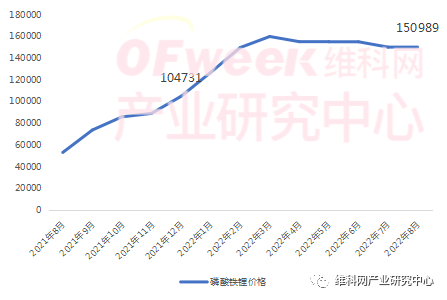

营收的大幅度增长得益磷酸铁锂产品的量价齐升,自2021年12月突破10万元/吨之后一路上涨,今年3-8月一直维持在15万/吨高位。

图表8:2021-2022年磷酸铁锂价格走势图(单位:元/吨)

数据来源:野天鹅,OFweek产业研究中心,2022年9月

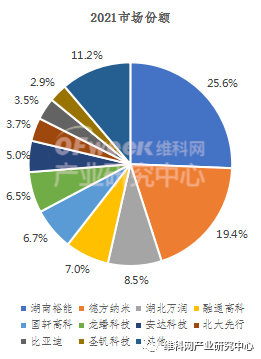

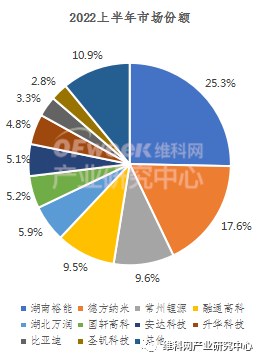

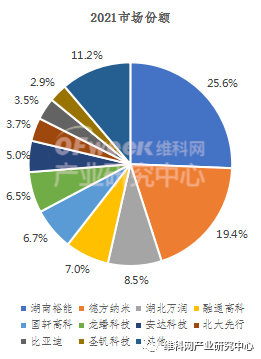

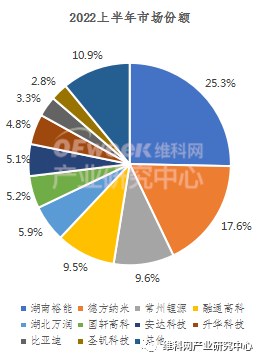

近年来,磷酸铁锂行业格局相对稳定,第一梯队企业份额基本保持在40%左右,从磷酸铁锂正极材料行业历史格局来看,龙头企业的份额一直较为稳定,湖南裕能基本处于25%上下,德方纳米则在15%-20%区间内,稳稳占据前二,2021年及2022年上半年,行业CR2分别为45%、42.9%,均保持在40%以上。从上半年情况来看,我们也看到第二梯队企业不断发力布局,其中融通高科仅半年市场份额从7.0%上升到9.5%,龙蟠科技上升到前三,份额由6.5%上升至9.6%,二梯队佼佼者有进入第一梯队的势头,2021年及2022年上半年,行业CR5分别为67.3%、67.9%,行业集中度有所提升,行业CR10在占据90%左右的市场份额,集中度高。

图表9:2021-2022上半年中国磷酸铁锂正极材料企业市场份额(单位:%)

数据来源:各公司年报,公开信息,OFweek产业研究中心,2022年9月

随着2021年磷酸铁锂需求爆发,磷酸铁锂正极企业出货量激增,同时企业利润高增,极大地激发企业扩产动力,据不完全统计,2022年投资扩产规模超过100万吨,到2022年原有磷酸铁锂正极企业产能规模将达到171万吨左右。此外,也极大吸引包括钛白粉、磷化工、三元正极材料等生产企业的大规模跨界布局。

未来剧增的产能或将使得行业的市场格局重新塑造,拥有技术和成本优势的企业更能在激烈的竞争中占据领先地位。从而也将会出现供给端产能过剩,但就短期来看,由于产能建设、爬坡和产品认证所需要时间,故近两年内,现有企业仍将受益于磷酸铁锂的需求增量。

图表 10:中国厂商磷酸铁锂产能总规划及各年份有效产能预测(单位:万吨)

数据来源:各公司年报,公开信息,OFweek产业研究中心,2022年9月

从上半年来看,当前磷酸铁锂行业仍处产能集中投放期,以湖南裕能等TOP5为代表的磷酸铁锂头部企业扩张迅速且多与下游电芯龙头企业深度绑定,供货量增长迅猛,其中湖南裕能名义产能已提升至40万吨以上,对其他磷酸铁锂企业形成断层式领先。

而德方纳米,常州锂源等企业后续也仍有数个10-15万吨级的产线有待释放,相比之下,第二梯队磷酸铁锂企业虽然同样产能扩张较快,但整体扩产速度及规模不及头部企业,未来竞争将更为激烈,第二第三梯队企业市场份额在一定程会度被稀释,市场份额进一步向头部厂商集中。

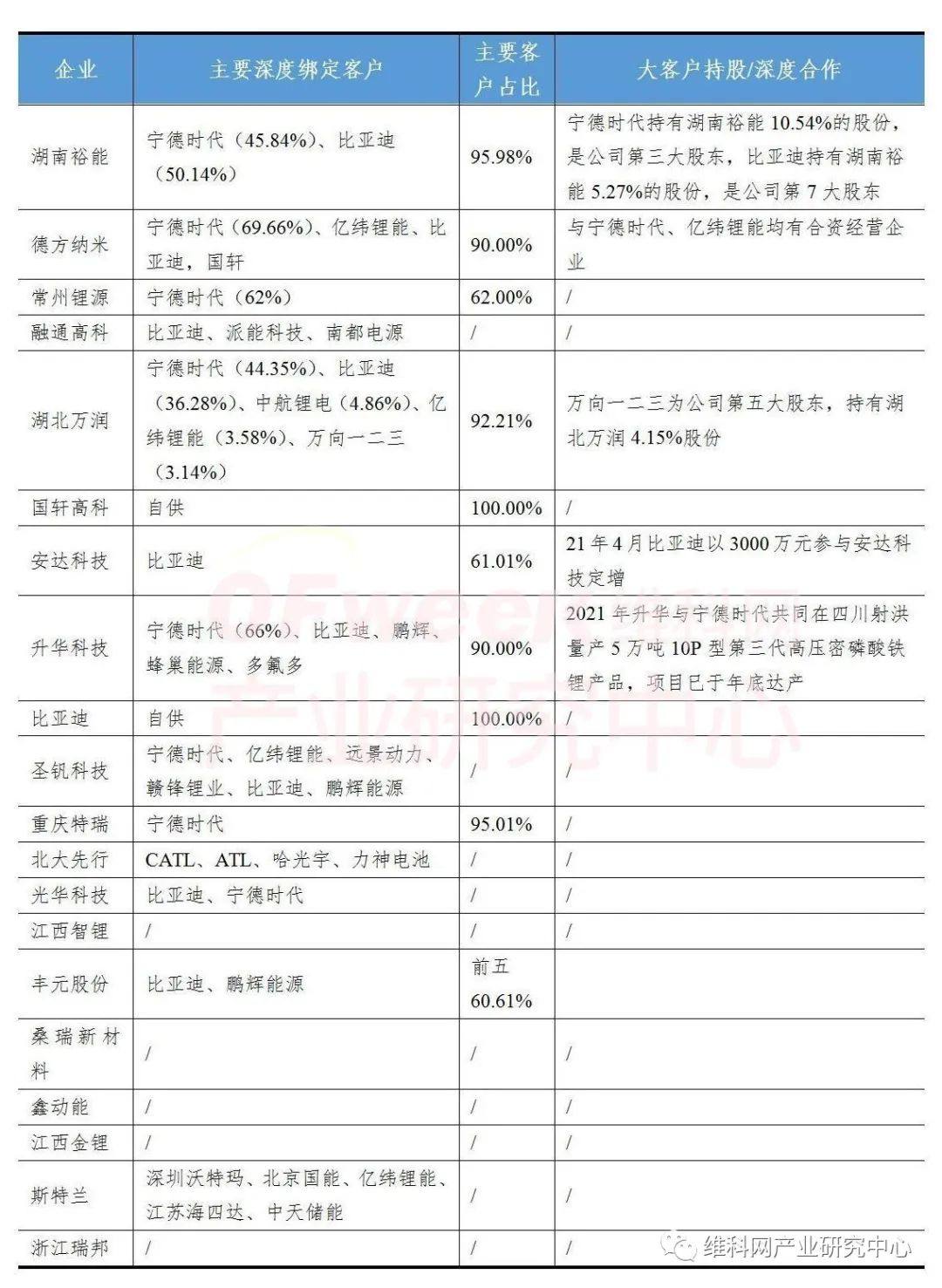

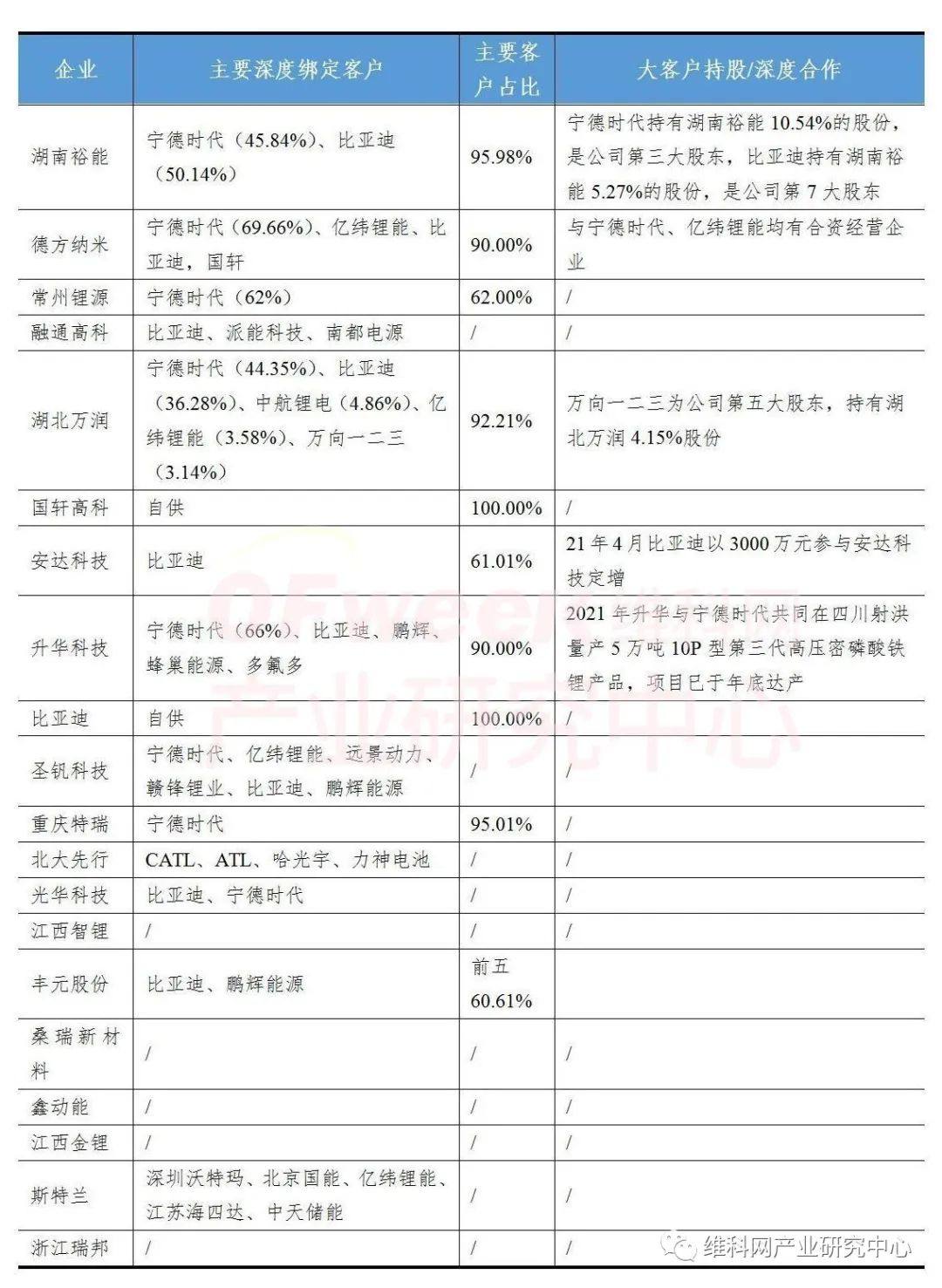

从湖南裕能和德方纳米两家企业我们不难发现,成为一梯队龙头企业终归是有迹可循的,即深度绑定锂电池龙头宁德时代或比亚迪。正在上市的湖南裕能,宁德时代持有其10.54%的股份,是公司第三大股东,比亚迪持有湖南裕能5.27%的股份,是公司第7大股东,妥妥的自家儿子,宁德时代、比亚迪采购占比高达95.98%,随着磷酸铁锂回归主流装机,湖南裕能一波风口称王,上半年营收预计125.6亿元至139.6亿元,较上年同期增长769.27%至865.94%。

而德方纳米自2014年起与宁德时代大规模合作,向其提供纳米磷酸铁锂。近5年,德方纳米向宁德时代的销售额占比维持在60%-70%,是公司第一大客户,双方合作较为稳定。此外,公司还与亿纬锂能、比亚迪等优质客户合作,前5大客户销售额占比较高,维持在90%左右的水平。

除深度绑定优质客户以外,通过合资经营绑定的情况也不少见,如德方纳米与宁德时代、亿纬锂能投资合资公司,合资公司所投产的磷酸铁锂优先供给各自对应的电池企业,通过合资经营很好的保障了长期稳定销售客户。

图表 11:磷酸铁锂排行榜企业主要客户情况(单位:%)

数据来源:各公司官网年报,OFweek产业研究中心,2022年9月

图表12:2022年上半年磷酸铁锂正极材料综合排行榜

维科网产业研究中心—OFweek维科网旗下的产业研究与咨询服务机构,基于专业的产业信息数据库,长期的产业研究背景,强大的专家资源,合作客户涵盖全球及中国500强高科技企业,长期与科技行业细分头部企业保持紧密合作,提供企业专业的产业研究和咨询,同时提供城市和园区科技产业规划和咨询。

新能源汽车的快速发展带动了动力电池的高速增长。动力电池生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。材料方面主要有正负极材料,隔膜,电解液,集流体,电池包相关的结构胶,缓存,阻燃,隔热,外壳结构材料等材料。

为了更好促进行业人士交流,艾邦搭建有锂电池产业链上下游交流平台,覆盖全产业链,从主机厂,到电池包厂商,正负极材料,隔膜,铝塑膜等企业以及各个工艺过程中的设备厂商,欢迎申请加入。

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊