近二十年的全球锂电产业的变迁史,就是一部中国锂电逆袭史。中国企业攻占了几乎由日韩企业据守的每一个关键阵地,但有一个久攻不下:铝塑膜。

虽然听起来陌生,其实铝塑膜离我们很近。在你握着手机的此刻,一层不到0.1毫米厚的铝塑膜正包裹着手机外壳下的电池。而这层你看不见摸不着的银色薄膜,是电池中生产技术难度最大的结构件之一,而且单价是电池隔膜的十倍,每平米价格13-35元。

在这条高价值的赛道,中国起步时间晚,2004年才下线了第一批样品,此后一直在追赶,但进度不如人意。到2020年,日韩仍然占据了73%的市场,其中日本DNP(大日本印刷)和昭和电工两大巨头处于绝对统治地位。

突如其来的疫情改变了铝塑膜的行业格局。一方面,全球新能源汽车市场爆发,推动动力电池需求量暴涨,与此同时,日韩企业扩张比较保守。在这样的情况下,国内企业看到了补位的机会。

围绕目前国产化率最低的铝塑膜,本文主要聚焦三个问题:

1、铝塑膜国产化率为什么这么低?

2、为什么国内铝塑膜企业实现技术突破之后却没有占领市场?

3、国产铝塑膜爆发的契机在哪里?

1. 壁垒:材料和工艺

根据长相,锂电池有三种分类:圆柱、方壳、软包,每种电池都需要外壳封装,铝塑膜就是套在软包电池外的一层“软壳”。

作为保护电芯的第一道防线,铝塑膜既要做到轻薄,又必须保证极高的阻隔性和绝缘性,不能和活性物质发生反应,不能被外力轻易刺破,此外,在保证良好的冷冲压成型性的基础上,还需兼顾强度和韧性。

总而言之,铝塑膜要同时符合繁杂甚至相互矛盾的性能指标,技术门槛非常高。

若电池铝塑膜为黑色,那么恭喜,你是高端手机用户

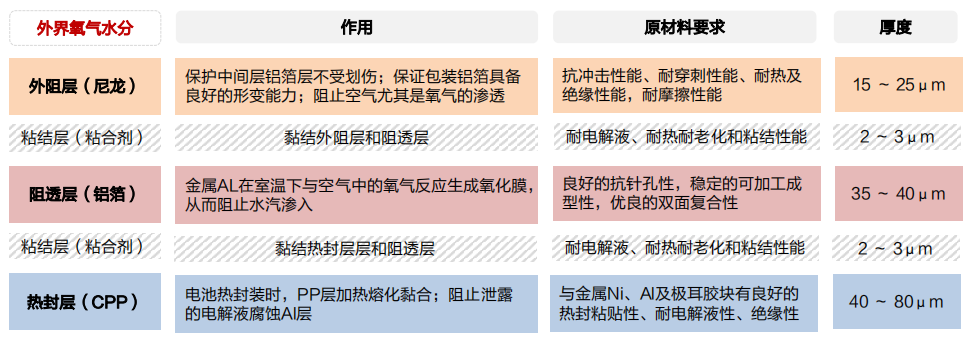

为了同时满足这些需求,铝塑膜必须由数层厚度只有几十微米的薄膜贴合而成(外阻层,阻透层、热封层),各层之间以胶水或热熔树脂粘结。

铝塑膜的技术难度在于,无论是上游原材料的生产,还是将它们贴合的工艺,都存在着大量的know-how,稍有差池就会影响产品的强度与寿命。

图片来源:天风证券

相比于材料工艺双难的铝塑膜,用来封装方形/圆柱电池的钢/铝壳,技术难度就低很多:钢、铝为大宗商品,易得且相对便宜;加工简单,冲压、拉伸、焊接工艺都非常成熟,国内企业早已掌握。而铝塑膜的一整套材料体系与工艺体系,清一色来自日本。

1998年,昭和电工与索尼联合研发了铝塑膜,后由DNP发扬光大。因为同时掌握了原材料与工艺,昭和电工与DNP成为这个行业的双寡头,长期占据全球半数以上市场份额,在其之后,日本凸版印刷与韩国的栗村化学名列行业第三、第四。

中国在铝塑膜领域上的追赶始于2004年。

当年,“紫江企业”单独成立了一支铝塑膜研发团队。紫江作为国内老牌包装材料公司,靠给可口可乐与百事可乐供应塑料瓶发家,在包装用铝塑复合膜材领域有多年积累。原以为“铝塑膜的结构与软包装类复合膜相似”,但随着研究发现,沿着原来的路是无法攻克铝塑膜的技术的[3]。

7月,紫江试产的第一批铝塑膜样品下线,一批国产电池厂乘兴而来,但是发现与进口产品相比,在冲深、耐腐蚀、外观性能等方面均存在较大差距[2]。

在技术密集型制造业,新企业很容易因为技术差距陷入先有鸡还是先有蛋的死循环——产品不成熟,大客户不敢当第一只小白鼠。而没有客户的大规模使用,技术改进则举步维艰。所幸紫江主力业务稳健持续输血,从与一些小厂家合作开始做起,产品经多次研发迭代,保下了国内铝塑膜的一颗火苗。

2012年,紫江成立专门生产铝塑膜的子公司“紫江新材料”。2014年,紫江铝塑膜业务落地第10年, 第三代产品才打入全球最大聚合物锂电池企业ATL的供应链。

紫江新材料副总经理贺爱忠提到过,与ATL的合作在品质管理方面让紫江受益良多,ATL在对紫江的审核中提出过众多严苛的整改要求,紫江在2014年花巨资启动TPM精益生产,为的就是推进铝塑膜的品质稳定性[3]。

但ATL也只是一个“打工仔”,在未经下游大客户(比如苹果)许可的情况下,不能擅自更换供应商,因此,ATL向紫江采购的数量非常有限,一开始每个月只有几万平米。

虽然出货量不多,但紫江在日韩企业的重重包围中实现零的突破,给了国内同行不少信心。

此后,璞泰来旗下的东莞卓越、新纶科技、道明光学、明冠新材、华正新材等一批国内企业相继涌入铝塑膜行业。但是,它们却陷入了“有劲无处使”的尴尬境地。

2. 弯路:消失的带头大哥

做净化业务出身的新纶,跨界铝塑膜的时候有赌的成分。

2016年,急于扭亏的新纶科技(已更名为“新纶新材”)瞅准了风口,花了5.5亿收购了日本凸版印刷公司旗下的铝塑膜业务,包括工厂、原材料以及专利授权,一跃成为全球第三、国内第一的铝塑膜企业。

当时,中国正掀起新一轮的新能源汽车补贴,但电动车续航短、安全性不强的问题仍旧突出,而相比于方形和圆柱,软包电池的优点恰恰在于能量密度、安全性和循环寿命,直击市场痛点。新纶选择梭哈一把,直接打入潜力无限的软包动力电池市场。

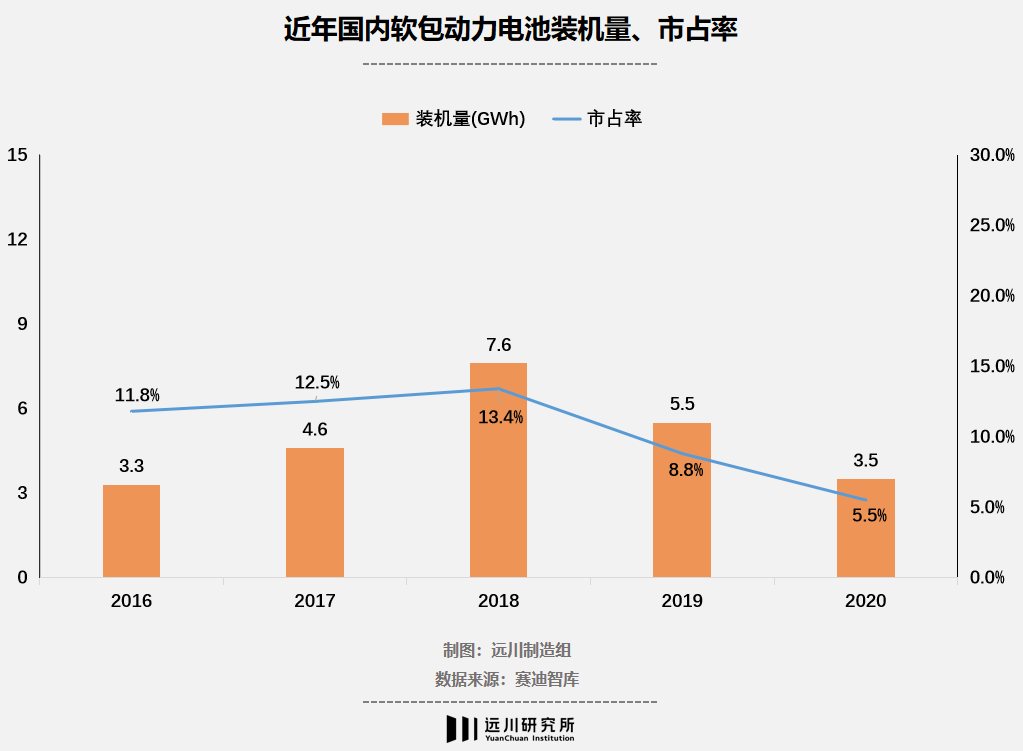

收购之后,市场似乎在往新纶预期的方向发展。从2016年到2018年,国内软包动力电池装机量从3.3GW增长到7.6GW,占比上升到13.2%,铝塑膜的需求从0.9亿平方米增长到1.6亿平方米。

同期,新纶铝塑膜顺利在常州投产,并且拿到捷威、孚能等软包大厂的订单。此后扭亏为盈,营收从13.2亿暴涨到31.5亿元,成为同行眼中的模范生。

然而,这个模范生却被证监会证明是一个业绩造假的骗子:2016-2018年,新纶科技连续三年以铝塑膜业务为主体,虚增营收7.3亿,虚增利润1.8亿元。把一项不挣钱的买卖,美化成了可以让公司逆天改命的新业务。

作为一家上游企业,新纶虽然当时掌握了不错的技术,但最大的痛苦在于找不到下游的带头大哥:一方面,当时全球软包老大LG化学因为白名单政策被挡在中国新能源汽车市场门外,另一方面,国内电池厂在封装技术路线上纷纷选择了方壳,而不是需要铝塑膜的软包。

相较于软包,方壳壳体成本较低,原材料供应充足,电芯单体能量大,外形规整适合车用。因为这些优点,中国动力电池的两大话事人宁德时代与比亚迪,不约而同选择了方壳,并以他们的市场优势地位,将方壳动力电池的国内市占率推高到80%以上。

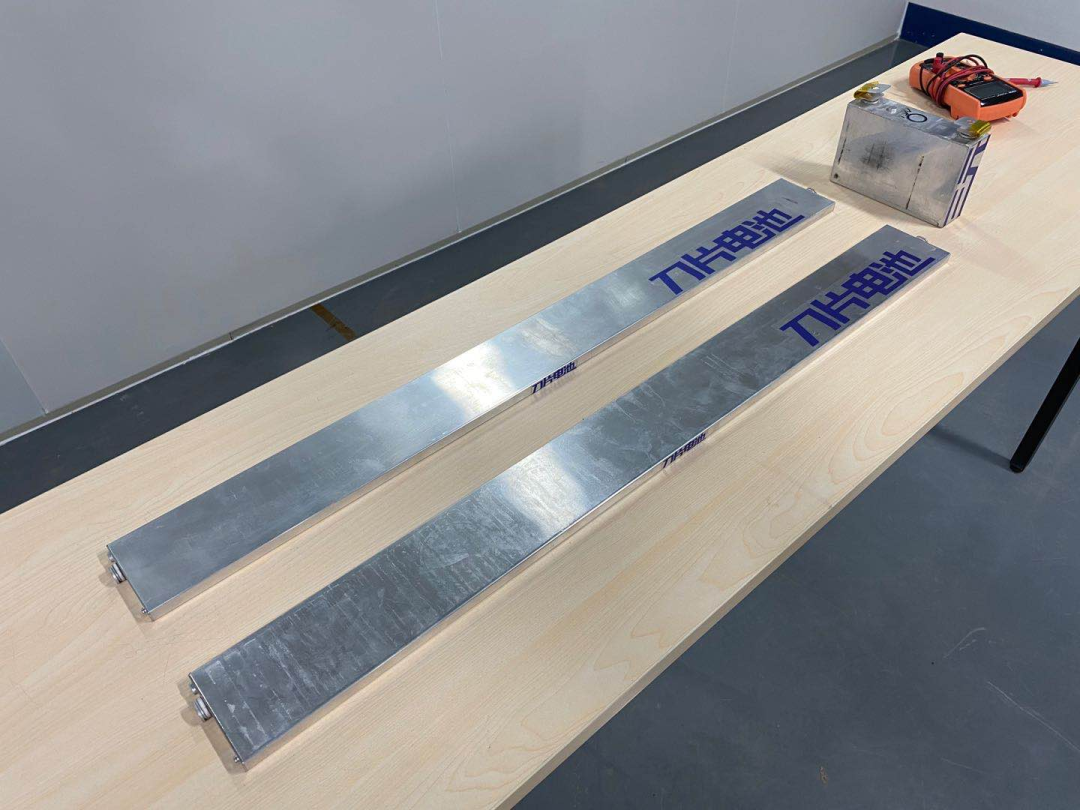

宁德时代与比亚迪相继推出的CTP(Cell to Pack)技术与刀片电池,更是在国内给了软包动力电池致命一击——它们不仅提升了电池安全性,而且在成本与系统能量密度指标上更进一步,软包不但原有优势削弱,成本劣势更加突出。

软包动力电池不仅没能成为主流,反而市占率在2020年被挤压到只剩5.5%,这让上游的国产铝塑膜举步维艰。

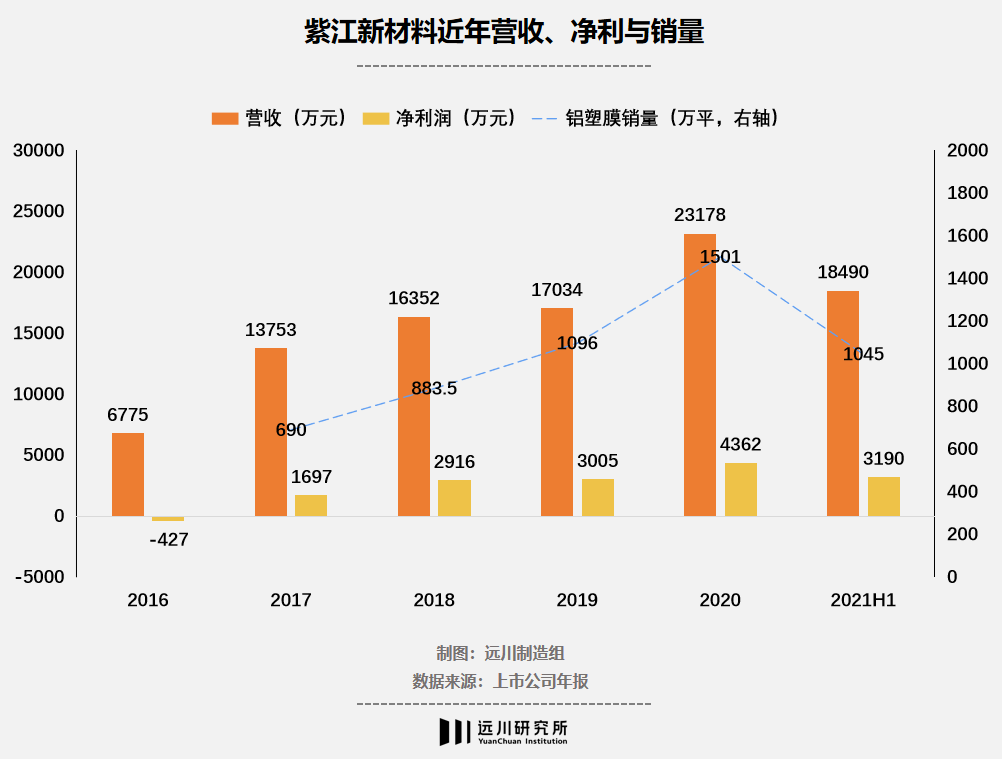

以新纶为例,2019年公司营收为33.2亿元,但净利润只有988万,去年曾一度考虑出售铝塑膜子公司一半的股权。起步最早的紫江企业,这段时间的出货量和收入增长,也与国内动力电池大干快上的景象相去甚远。

相较而言,为宁德时代和比亚迪供应方壳电池壳体的科达利日子要好过许多。2019年,公司净利达到2.37亿元,同比增长188%。

归根结底,对国内铝塑膜企业来说,想要打赢翻身仗除了要在技术实现赶超之外,还得仰仗于下游产品的突破。

3. 曙光:此消彼长的机会

从去年下半年开始,欧洲新能源汽车市场因补贴爆发,欧洲车企主流使用的软包电池供不应求,与此同时,日韩铝塑膜企业生产又因疫情受到影响,而且是优先供应LG化学以及SKI,无瑕顾忌中国,进口产品一度缺货。

从长远来看,未来两年,全球铝塑膜的需求量将从2.4亿平方米增长到4亿平方米。然而,DNP和昭和电工两大巨头的扩产意愿不强,目前满打满算年产能只有2亿平米。而包括新纶、紫江、恩捷、华正新材等公司都在趁机扩产。

相比扩产,更重要的利好是通往下游客户道路的畅通。

新纶在国产铝塑膜产线投产3年之后终于获得LG化学的订单,二期项目也已于今年7月份投产,而紫江的合作对象除了孚能、国轩高科、亿纬锂能之外,还与比亚迪合作,成功打入刀片电池供应链。

从去年推出以来,比亚迪凭借刀片电池在市场上高歌猛进,不过其刀片电池早期处于供应不足的状态,关键问题在于刀片电池太长,比如用在“汉EV”上的电池长达1.28m,生产效率与良品率受影响。

今年年初比亚迪在推出DM-i混动车型时,采用了不同于纯电动车的“小刀片”电池——将铝壳内的单枚长电芯换成了多枚用铝塑膜软包的短电芯,以此降低生产难度。而随着DM-i车型成为月销超过3万辆的爆款系列,数百万平米的铝塑膜需求将被释放。紫江股价一年时间内暴涨了130%。

紫江之所以能拿到比亚迪的订单,优势在于它是国内企业,上游原材料国产化程度比较高,产品供应比较有保障,而且在产品性能参数和日韩差距不大的前提下,价格比外国对手低出20%以上。

在今年11月的活动上,比亚迪表示将于明年开始,在纯电动车型使用的“大刀片”上,也使用铝塑膜软包电芯+外部铝壳封装方案,从而提高良率。天风证券预测,到2023年,来自比亚迪的铝塑膜需求将达到6234万平米,相当于紫江2020年出货量的4.2倍。

短期来看,比亚迪和LG将推动国内软包动力电池上量,而新纶和紫江在国内“双强争霸”的局面也将继续维持一段时间。

4. 尾声

本质上,中国锂电产业的逆袭就是一场“下游带动上游、先富带动后富”的共富运动。

率先富起来的是宁德时代、比亚迪这样的下游大厂,而跟在它们身后的是数百家上游原材料和设备供应商,很多企业不仅完全实现了国产替代,而且已经走出国门,跟着电池厂去海外布局。比如先导智能,靠着给“宁王”卖锂电设备,卖出了千亿的市值。

[1] 2019年中国铝塑膜行业概览,头豹研究院

[2] 十年记忆|紫江新材料:与铝塑膜市场共成长,高工锂电

[3] 紫江新材料:研发先行 专注于铝塑膜国产化 高工锂电

[4] 锂离子电子产业发展白皮书(2021版),赛迪智库

[5] 软包电池放量 铝塑膜产业迎拐点,上海证券

[6] 电气设备行业深度研究:复盘海外,铝塑膜国产替代看设备、材料国产化和Know-how积累,天风证券

来源:远川商业评论

新能源汽车的快速发展带动了动力电池的高速增长。动力电池生产流程一般可以分为前段、中段和后段三个部分。其中,前段工序包括配料、搅拌、涂布、辊压、分切等,中段工序包括卷绕/叠片、封装、烘干、注液、封口、清洗等,后段主要为化成、分容、PACK等。材料方面主要有正负极材料,隔膜,电解液,集流体,电池包相关的结构胶,缓存,阻燃,隔热,外壳结构材料等材料。 为了更好促进行业人士交流,艾邦搭建有锂电池产业链上下游交流平台,覆盖全产业链,从主机厂,到电池包厂商,正负极材料,隔膜,铝塑膜等企业以及各个工艺过程中的设备厂商,欢迎申请加入。

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊